こんにちは!

本店の斎藤です(^^)/

秋ですね~美味しいもの食べてますか?

斎藤は物価上昇にも負けず、日々、美味しいものを求めて食べ歩き中です!

さて、今回はネットから住宅ローンを申込むときの注意点を何点かお伝えします!

最近、「ネットから住宅ローンを申込みたい」というお客様が増えています。金利も低いし、何より自宅から手続きができるので手間もなくお手軽、という方が多いようです。しかし、お手軽だからといって不備や手違いで審査に時間がかかり、取引日までに間に合わないなんてことになったら大変!!

実際のメリットやデメリットも併せてお伝えしますね♪♪

ネット型住宅ローンのメリット

1変動金利が低い

なんといっても最大のメリットは金利が低いこと。特に変動は0.2%台後半といった金融機関もあったりします。ただし、長期固定金利など金利タイプによってはメガバンクよりも高くなってしまうケースもあるので気をつけてください。

2申込みから契約まで来店不要

仮審査から金銭消費貸借契約(銀行との契約)まで来店せずにネットで完結するのもメリットの一つです。ネットから必要事項を入力、身分証や源泉徴収票などをアップロードすると、審査結果はメールで送られてきます。仮審査などであれば結果が出るまで1週間もかからないのが特徴です。

3その他のサービスが充実

金融機関にもよりますが、ネット型の住宅ローンの場合、保証料がかからないメリットがあります。また繰り上げ返済や固定金利に変更するときの手数料もなし、という金融機関もあるようです。さらにネット契約のため印紙代がかからないなどもあります。

ネット型住宅ローンのデメリット

1店舗がない

実店舗がないことで相談できる窓口がない、相談する相手の顔が見えないという不安があります。しかし、最近はコールセンターなど設置しているところも多いようですが、頻繁にかけてもなかなか繋がらないといった声も聞いています。

2事務手数料が割高

保証料がかからないのはメリットとしてお伝えしましたが、事務手数料がかかります。一般的に借入額の2.2%と言われています。金利と保証料や事務手数料など諸費用を含めた総額を知っておきましょう。

3審査が画一的な傾向

ネット型住宅ローンの場合、ネットから登録された申込内容を一定の基準に合うかどうかで決まるのでどうしても画一的です。勤務先の信用力・勤続年数・雇用形態が基準に満たない場合は審査に落ちる場合もあります。しかし対面の場合は転職後、間もない場合でも今後の働き方などを考慮して審査に出すことができますので、ネット型住宅ローンの場合は個別の事情が考慮されにくいと言われています。

以上です。

ネット型住宅ローンは今後もどんどん増えていくと思います。

便利な反面、お客様自身の登録の手間やスケジュール管理など自身への責任が増えることも否めません。

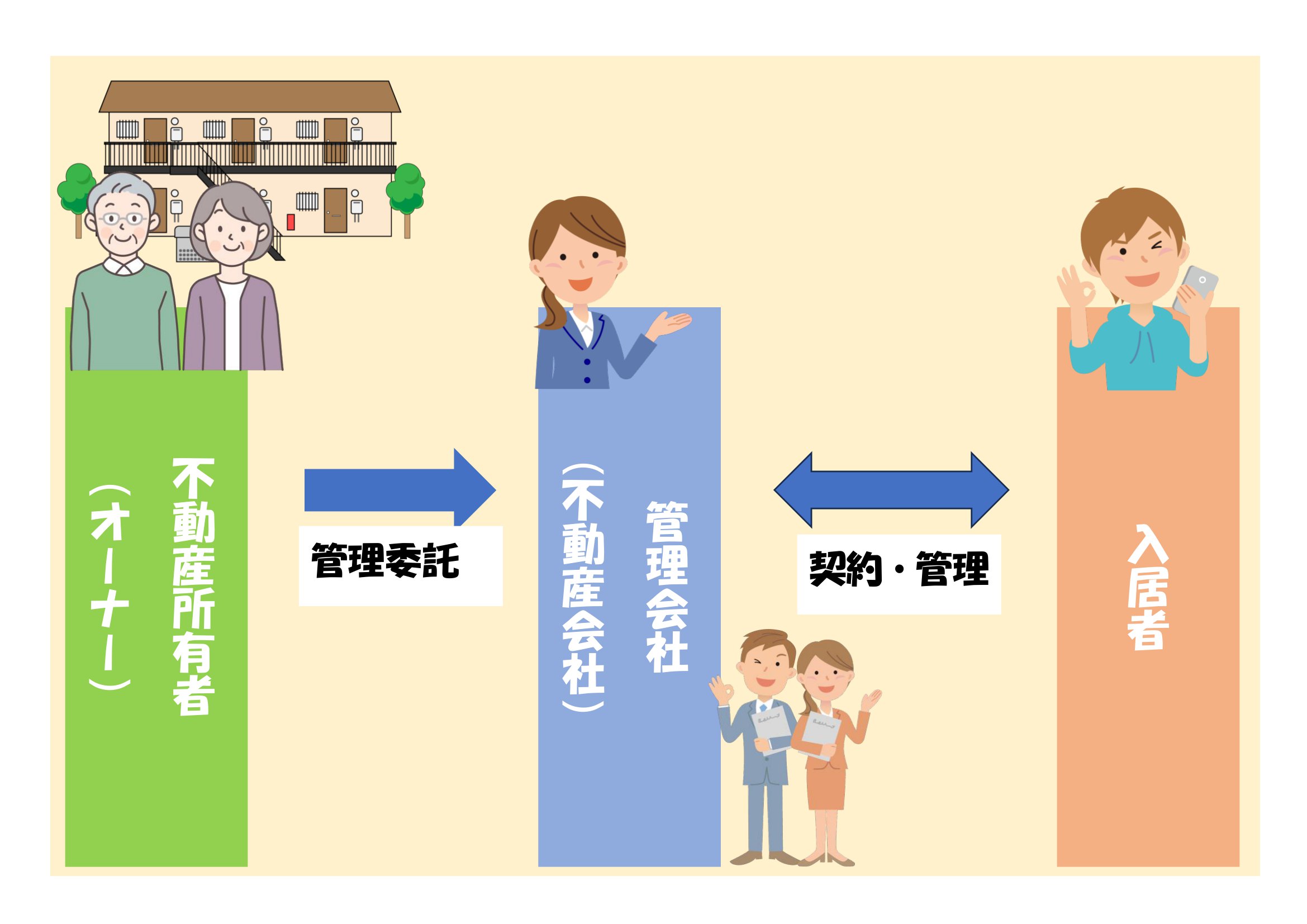

やっぱり相談しながら進めたい!と言う方は、ぜひとも一度、矢島不動産管理までご相談ください。

ネット型住宅ローンのメリットも受けつつ、つつがなく取引を終えるために、一緒に良き道を探していきましょう。

矢島不動産管理のサポートが重要!と思っていただけると思います。